Nếu bạn bỏ lỡ những bài viết hay nhất gần đây:

Thời gian gần đây, hàng loạt analyst và trang tin tức gióng lên hồi chuông cảnh báo rằng thị trường chứng khoán Mỹ đang bị định giá quá cao.

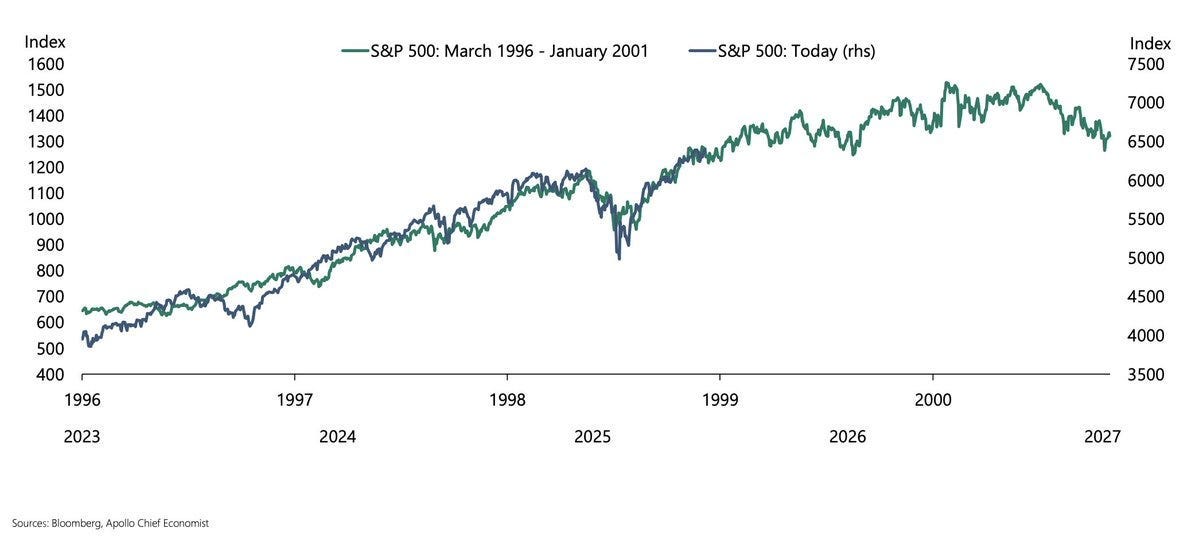

Torsten Slok - Partner & Trưởng bộ phận Kinh tế tại Apollo thậm chí còn so sánh đường đi của S&P 500 hiện tại với giai đoạn bong bóng dot-com 1996–2000 – và đồ thị trông gần như giống hệt nhau.

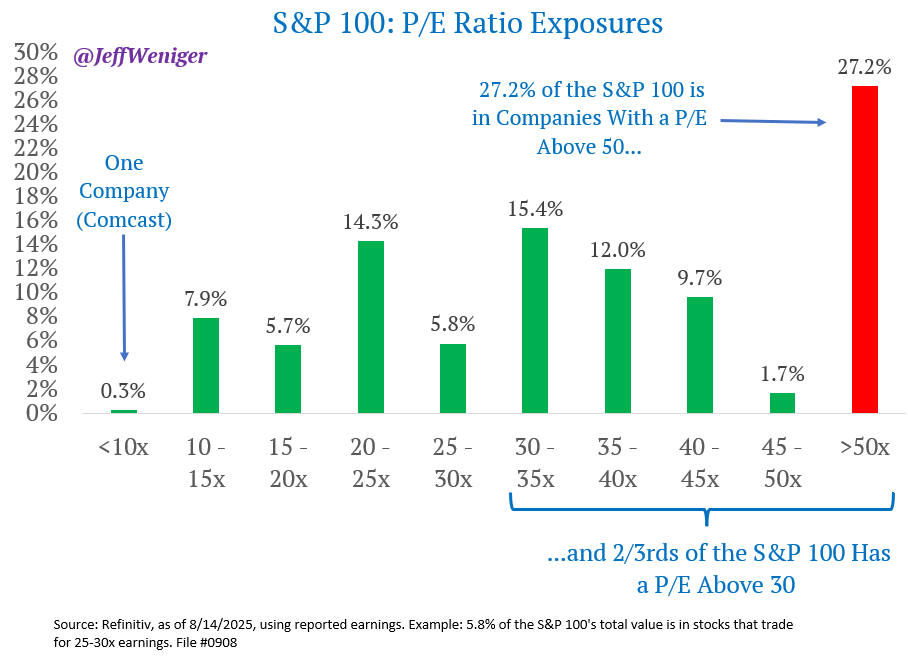

Mặt khác, 27% giá trị S&P 100 đang nằm ở những công ty có P/E trên 50.

Ngược lại, chỉ có đúng một công ty có P/E dưới 10.

Nhưng cũng có những điểm bất thường theo hướng tích cực.

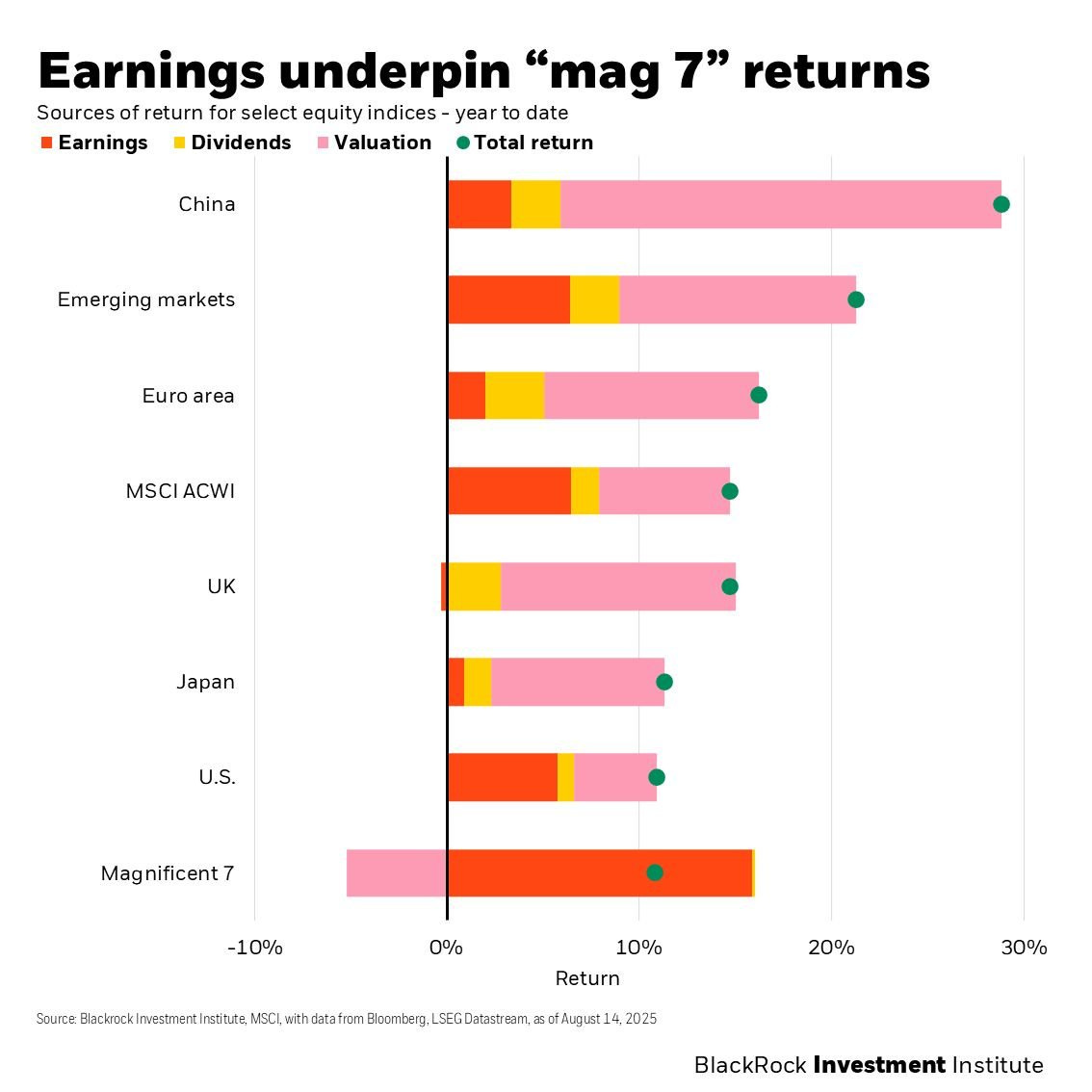

BlackRock cho thấy nhóm Magnificent 7 thực tế đã trở nên “rẻ hơn” trong năm nay nhờ lợi nhuận tăng quá mạnh.

Nói cách khác, đà tăng giá không chỉ đến từ kỳ vọng mà còn đến từ lợi nhuận thực tế. Điều này khó có thể gọi là bong bóng.

Ngược lại, các thị trường lớn khác – từ Trung Quốc, Nhật, Anh, Mỹ đến Emerging Markets – đều đang đắt đỏ hơn về mặt định giá.

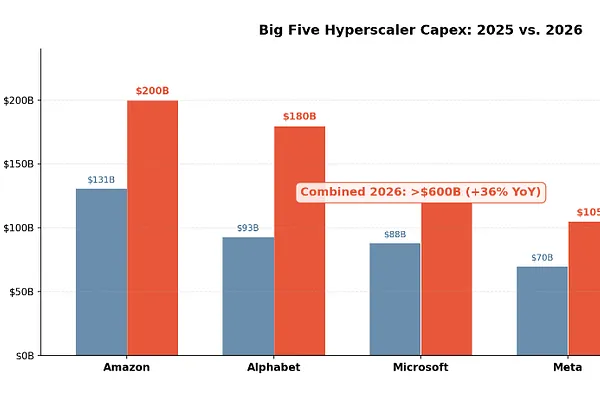

Điểm đáng chú ý nữa: Big Tech đang bỏ xa small caps với mức chênh lệch hiệu suất lịch sử. Khoảng cách này cho thấy dòng vốn tập trung gần như tuyệt đối vào một nhóm cổ phiếu.

Mức tăng mạnh của Big Tech đến từ việc nhà đầu tư cá nhân đẩy hơn 3 tỷ USD/ngày vào cổ phiếu công nghệ – mức cao kỷ lục.

Họ chính là nhóm đã “buy the dip” hồi đầu năm và hưởng lợi lớn từ cú hồi phục ngoạn mục gần đây.

Nhưng nếu quá nhiều kỳ vọng dồn lên Big Tech và crypto, câu hỏi đặt ra là: điều gì sẽ xảy ra khi không còn chỗ cho tăng trưởng tiếp?

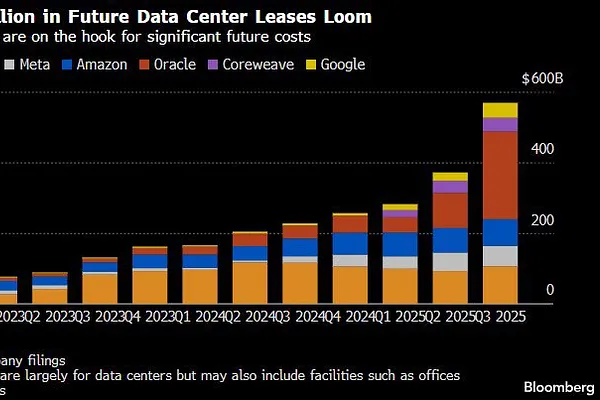

Đây chính là lúc alternative investment (công cụ đầu tư thay thế) nổi lên như một câu trả lời. Các tập đoàn quản lý tài sản tập trung vào real assets (tài sản thực) – từ hạ tầng, năng lượng tái tạo, đến private equity – đã liên tục outperform trong hơn một thập kỷ qua.

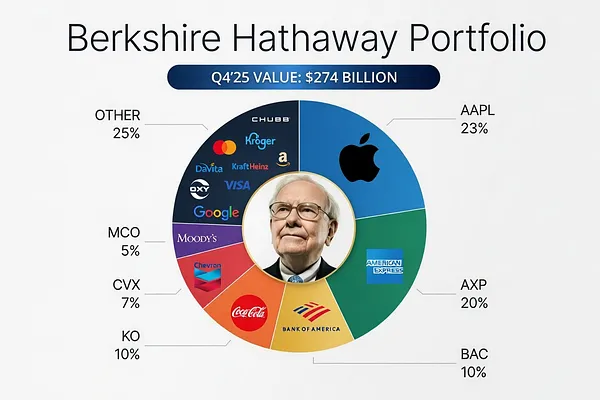

Một ví dụ điển hình: Brookfield Corporation (BN) – thường được gọi là “Berkshire Hathaway của Canada”.

Từ khi Bruce Flatt lên làm CEO năm 2002, cổ phiếu đã tăng gấp 15 lần, vượt xa cả S&P 500 lẫn Berkshire Hathaway.

Brookfield không chỉ là câu chuyện tăng trưởng trên giấy.

Đây là một tập đoàn sở hữu hệ sinh thái tài sản hạ tầng chiến lược toàn cầu:

2 nhà máy bán dẫn

Đội tàu năng lượng tái tạo 25GW

Mạng lưới 306,000 tháp viễn thông và 32,000 km đường sắt.

Thêm vào đó, công ty hiện còn giữ 160 tỷ USD vốn sẵn sàng triển khai, vừa mua tài sản, vừa tích cực mua lại cổ phiếu.

Trong bài blog hôm nay, Viet Hustler sẽ cùng bạn đọc phân tích Brookfield Corporation – để hiểu rõ mô hình kinh doanh, lợi thế cạnh tranh, và triển vọng đầu tư dài hạn của tập đoàn này.

Tổng quan về Brookfield Corporation

Mô hình kinh doanh của Brookfield

Phân tích lợi thế cạnh tranh

Phân tích sức khỏe tài chính

Triển vọng tương lai

Rủi ro đầu tư

Định giá sơ bộ